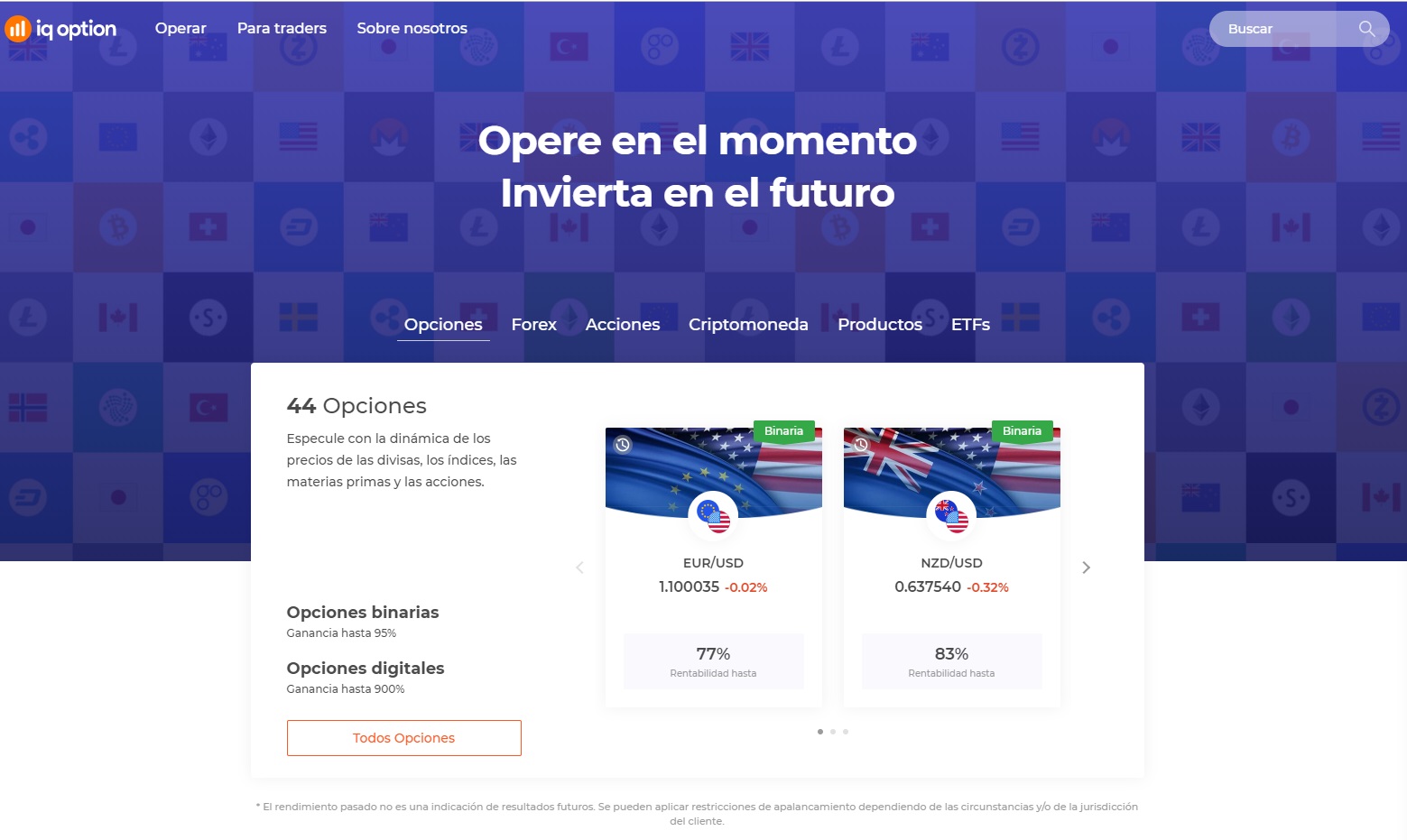

5 Acciones que debe vender o evitar en el 2021

Al invertir, la poda es prudente. Aquí hay cinco acciones que debe vender (o evitar si está buscando nuevas participaciones) a medida que el calendario avanza hacia 2021.

Warren Buffett, campeón de la inversión de compra y retención, ha dicho que «nuestro período de tenencia favorito es para siempre». Pero muy a menudo, la realidad se interpone. A veces, la perspectiva a largo plazo de una acción empeora, y lo mejor que puede hacer es recolectar sus ganancias (o tomar lo que tenga) y seguir adelante.

Por lo tanto, mientras explora acciones para comprar a medida que nos acercamos al nuevo año, también debe examinar su cartera actual para buscar acciones que vender.

Incluso los mejores jardines necesitan poda, después de todo.

Hay varias razones para vender una acción y no siempre son una condena de la propia empresa. Por ejemplo, si una posición crece del 10% de su cartera al 20%, es posible que desee reducir esa posición como parte de un reequilibrio normal. Y, a veces, ciertos factores del mercado más allá del control de una empresa (piense en COVID) pueden hacer inversiones de mala calidad incluso en las mejores empresas de su clase.

En un mercado notablemente resistente, las recomendaciones de venta pueden ser peligrosas. Aún así, aquí hay cinco acciones que debe vender o evitar a medida que avanza el calendario hacia el 2021.

Harley-Davidson.

- Valor de mercado:$6 mil millones

- Rentabilidad de dividendos:0,2%

Harley-Davidson (HOG, $39,36) fabrica máquinas hermosas y de alta calidad, pero sus clientes baby boomers están «envejeciendo demasiado para conducir motocicletas», dice Mitch Rubin, gerente de RiverPark Long/Short Opportunity Fund (RLSFX).

Las costosas bicicletas son compras apenas esenciales, una desventaja en tiempos económicos inciertos. Y un exceso de Hogs usados en el mercado está afectando la demanda de bicicletas nuevas.

Jochen Zeitz, quien fue nombrado CEO en marzo de 2020, planea reducir costos y optimizar el negocio, dice Rubin. Pero eso no aumentará el grupo de motociclistas de Harley, que es crucial para reactivar las ventas a largo plazo.

Rubin espera que las acciones caigan a mediados de los 20 dólares el próximo año. Eso es un poco más bajista que la comunidad de analistas en general, solo unos pocos profesionales ponen explícitamente a HOG entre sus acciones para vender en 2021, pero su perspectiva tampoco es favorable. Los 13 analistas seguidos por S&P Global Market Intelligence que siguen a Harley-Davidson tienen un precio objetivo promedio de 37,69 dólares, lo que implica caídas de un solo dígito durante los próximos 12 meses.

National Oilwell Varco.

- Valor de mercado:$6 mil millones

- Rentabilidad por dividendo:N/A

En teoría, National Oilwell Varco (NOV, $14,35), que fabrica componentes y herramientas que se utilizan en la perforación y producción de petróleo y gas, debería beneficiarse de los productores que buscan aumentar la eficiencia durante tiempos difíciles.

Pero a pesar de los resultados mejores de lo esperado para el trimestre más reciente, «será difícil mantener una tracción positiva durante los próximos 12 meses», según CFRA.

A fines de octubre, la firma redujo su precio objetivo de 12 meses para las acciones de National Oilwell de $13 a $7 y le otorgó una calificación de venta a la acción.

Algunos otros analistas tienen NOV entre sus acciones para vender en este momento, y el consenso general de analistas es una calificación de Mantener. Peor aún, un precio objetivo promedio de $13,45 implica que Street espera que las acciones de National Oilwell disminuyan en un dígito medio en 2021.

Puede encontrar acciones de energía mucho más prometedoras para aprovechar una posible recuperación económica en 2021.

Nielsen Holdings.

- Valor de mercado:$6,3 mil millones

- Rentabilidad por dividendo:1,4%

En el pasado, las calificaciones de Nielsen Holdings (NLSN, $17,52) eran vitales para la programación de televisión y las decisiones publicitarias. Pero las ventas de anuncios de televisión están en declive y menos personas están pasando tiempo frente a la caja mágica. En cambio, transmiten contenido digital en dispositivos móviles.

Las empresas de streaming no necesitan a Nielsen; pueden realizar un seguimiento de las tendencias de visualización por su cuenta.

Las ventas y las ganancias se han mantenido estables en los últimos años. Mientras tanto, Nielsen está cargado con $8,1 mil millones de deuda a largo plazo y $3,4 mil millones en pasivos a corto plazo; su tesoro de efectivo es de $2,250 millones.

«Tiene demasiada deuda y pocas posibilidades de crecimiento», dice Rubin de RiverPark.

Simon Property Group.

- Valor de mercado:$29,6 mil millones

- Rentabilidad por dividendo:5,8%

Simon Property Group (SPG, $90,11), durante mucho tiempo el mejor fideicomiso de inversión en bienes raíces (REIT) de centros comerciales de su clase, está en el lado equivocado de las tendencias actuales.

Ya acosado por el cierre de tiendas en sus centros comerciales, Simon fue destruido por la pandemia. Y ha hecho algunos movimientos cuestionables recientemente, como acordar a principios de 2020 comprar al propietario de un centro comercial de lujo, Taubman Centers. En junio, quería salir. Los dos pasaron meses en la corte antes de finalmente acordar revisar los términos de la fusión, y SPG ahora paga $43 por acción en lugar de los $52,50 originales.

Eso y el optimismo de las vacunas impulsaron las acciones en aproximadamente un 45% entre principios de noviembre y principios de diciembre. Sin embargo, hay pocas ventajas adicionales que ganar, según los analistas encuestados por S&P Global Market Intelligence, que en promedio ven que las acciones alcanzarán los 92,11 dólares en los próximos 12 meses.

Un gran riesgo: el comportamiento de compra posterior a COVID puede acelerar los cierres de tiendas, dicen los analistas de CFRA, que califican las acciones como Sell.

Snap-On.

- Valor de mercado:$ 9,8 mil millones

- Rentabilidad de dividendos:2,7%

Snap-on (SNA, $180,92) fabrica y distribuye herramientas manuales, unidades de almacenamiento y equipos para mecánicos profesionales. El aumento de la deuda entre los franquiciados de la compañía está limitando el crecimiento, según UBS Securities, que califica la acción como Sell.

Snap-on extiende el crédito a los franquiciados y a los técnicos que utilizan las herramientas y el equipo de la empresa. Las ventas de herramientas se han movido en gran medida hacia los lados desde 2015, dice UBS, pero la cartera de financiamiento de la empresa se ha disparado un 36%.

La corredora recientemente redujo su precio objetivo de 12 meses para las acciones a $141, más del 20% por debajo de los precios actuales. Tres analistas tienen SNA entre sus acciones para vender, frente a cuatro Mantener y tres Comprar, según S&P Global Market Intelligence. Un precio objetivo promedio de 163,75 dólares por acción es aún más desconcertante.